Agiostorting

Is een bedrijf een vennootschap met aandeelhouders? Dan kan er door de aandeelhouders bovenop de nominale waarde van de aandelen een bedrag gestort worden. Het bedrag dat wordt toegevoegd noem je de agiostorting. Wat gebeurt er met de agiostorting? Het bedrag wordt toegevoegd aan de agioreserve. Ook wordt het bedrag onderdeel van het vermogen van de onderneming.

Wanneer vindt een agiostorting plaats?

Er kan op twee momenten een agiostorting plaatsvinden.

- Bij de uitgifte van aandelen. Dan wordt de overschot op het nominaal aandelenkapitaal aangemerkt als agio.

- Na uitgifte van de aandelen kan er extra agio worden gestort.

Door het doen van een agiostorting wordt de agioreserve opgehoogd. Door de agiostorting neemt het eigen vermogen van de onderneming dus toe.

Tip: gebruik een boekhoudprogramma om eenvoudig en voordelig de boekhouding bij te houden!

Wat is een agio?

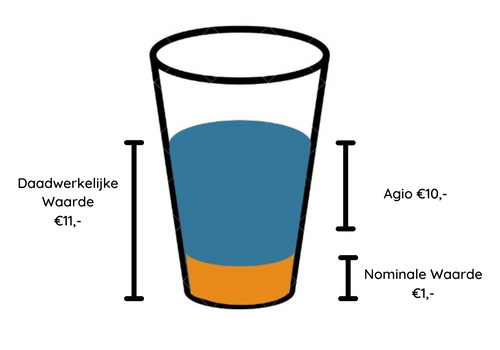

Het bedrag wat de belegger of ondernemer bovenop de nominale waarde van een aandeel stort, wordt agio genoemd. Een agio is dus het verschil tussen de nominale waarde en de waarde die moet worden betaald voor het aandeel. Deze agio vormt het eigen vermogen van een onderneming en wordt ook wel de ‘agioreserve’ genoemd.

Wanneer is een agiostorting interessant?

Wellicht zijn er aandeelhouders die geld in de onderneming willen inbrengen. Het kan ook zijn dat er andere aandeelhouders zijn die hun vermogen zakelijk willen aanhouden. In beide gevallen kan een agiostorting interessant zijn. Privévermogen overbrengen naar zakelijk vermogen, dus vermogen zakelijk aanhouden, is interessant voor een vermogende directeur-grootaandeelhouder (dga). De reden hiervan is omdat er bij een zakelijk aangehouden vermogen geen belasting hoeft te worden betaald over de vermogensbestanddelen in box 3, want dit geld bevindt zich immers in de vennootschap. Bedenk je wel dat een vermogensheffing van 1,2% zwaar kan drukken op een groot vermogen. Een agiostorting kan dan een behoorlijk belastingvoordeel opleveren.

Het doen van een agiostorting

Het is niet mogelijk om een agiostorting te doen door simpelweg liquide middelen naar een zakelijke rekening over te boeken. Dit komt omdat een agiostorting formeel moet worden geregeld. Een agiostorting wordt formeel geregeld in het besluit van de Algemene vergadering van Aandeelhouders. Hebben de aandeelhouders een besluit genomen? Dan kan de agio worden gestort. Een notariële akte is bij een enkele agiostorting niet nodig. Er moeten wel notulen van de Algemene vergadering Aandeelhouders zijn gemaakt.

Geen gemakkelijke manier van kapitaalverschaffing

Stel: een aandeelhouder wil het vermogen dat hij in de onderneming heeft gestopt onttrekken aan de onderneming. Het is dan niet eenvoudig om het eigen ingebrachte vermogen uitgekeerd te krijgen. Waarom niet? Omdat er dan voldaan moet worden aan bepaalde voorwaarden. Een agiostorting is dus geen gemakkelijke manier van kapitaalverschaffing.

Agiostorting en eigen vermogen

Het initiële bedrag dat in de onderneming is geïnvesteerd, wordt op de balans weergegeven als ‘eigen vermogen’. De ingehouden winsten worden vermeld als de waarde van de nettowinst die niet als dividend is uitgekeerd. Zo worden deze winsten in veel gevallen gebruikt om schulden af te betalen of om kapitaal te verwerven.

Agio terugbetaling

Wat gebeurt er bij terugbetaling van agio? Dan krijgt een aandeelhouder een deel van zijn in de onderneming gestorte kapitaal, dus een deel van de agiostorting, terug. Bij een agio-uitkering worden reserves uitgekeerd. Je kan de agio-uitkering daarom zien als een dividenduitkering. Over de agio-uitkering moet daarom 26,9% belasting worden betaald. Onbelaste terugbetaling is toch mogelijk. Hoe? Door de agioreserves om te zetten in aandelenkapitaal. Stel: er wordt na het omzetten van de agio in aandelenkapitaal een besluit genomen om dit aandelenkapitaal uit te keren. Dan hoeft er over het uitgekeerde aandelenkapitaal geen dividendbelasting te worden betaald.

De te zetten stappen voor de onbelaste teruggaaf van een agiostorting aan aandeelhouders:

- Het bedrag van de teruggaaf mag niet hoger zijn dan de prijs waarvoor men de aandelen heeft verkregen.

- Via een uitgifte van agio bonusaandelen wordt een agiostorting omgezet in aandelenkapitaal. Dit moet worden vastgelegd in een notariële akte.

- Teruggaaf van het nominale aandelenkapitaal is pas mogelijk als de Algemene vergadering van Aandeelhouders daar een besluit over heeft genomen.

- Er moet een notariële akte van de statutenwijziging worden opgesteld. In deze notariële akte wordt een vermindering voorgesteld van het vergrote aandelenkapitaal. Het bedrag van de vermindering is gelijk aan het bedrag van de teruggaaf.

Pas na het doorlopen van deze stappen is het mogelijk om de agio onbelast terug te betalen.

Veelgestelde vragen

Een agiostorting moet formeel worden geregeld in het besluit van de algemene vergadering van aandeelhouders. Wanneer dit besluit rond is, kunnen aandeelhouders het agio storten. Hierbij is een notariële akte niet nodig.

Een agiostorting wordt ook wel een informele kapitaalstorting genoemd. Een agiostorting moet formeel worden geregeld. Het is dus niet voldoende om de liquide middelen naar een zakelijke rekening van de vennootschap over te boeken.

Soms kan het wenselijk zijn om een schuld of lening door de moeder om te zetten in agio. Het vreemd vermogen (de lening) wordt dan omgezet in eigen vermogen (agio). Dit kan de eigen vermogenspositie van het dochterbedrijf verbeteren.

Disagio is een negatief verschil tussen de nominale waarde en de werkelijke waarde van een aandeel. Disagio is dus eigenlijk het tegenovergestelde van agio. Disagio ontstaat als de onderneming het erg slecht doet of verlies maakt en het is nadelig voor de ondernemer. Je kan dan namelijk minder makkelijk aandelen uitgeven. Je mag aandelen niet uitgeven tegen een lagere waarde dan de nominale waarde, maar doordat het aandeel dus eigenlijk minder waard is, zullen minder mensen het aandeel willen kopen.